AD maiora

Nos rédactions

Nos opportunités

Nos recherches

« Vers de plus grands projets »

Projet de loi de finances 2025 (PLF 10/10/2024)

Contribution différentielle des hauts revenus, modification du calcul de la plus-value pour la location meublée non-professionnelle, prorogation de l’abattement pour départ en retraite du chef d’entreprise, fiscalité des BSPCE… Tout ce qu’il faut savoir sur le projet de loi de finances pour 2025.

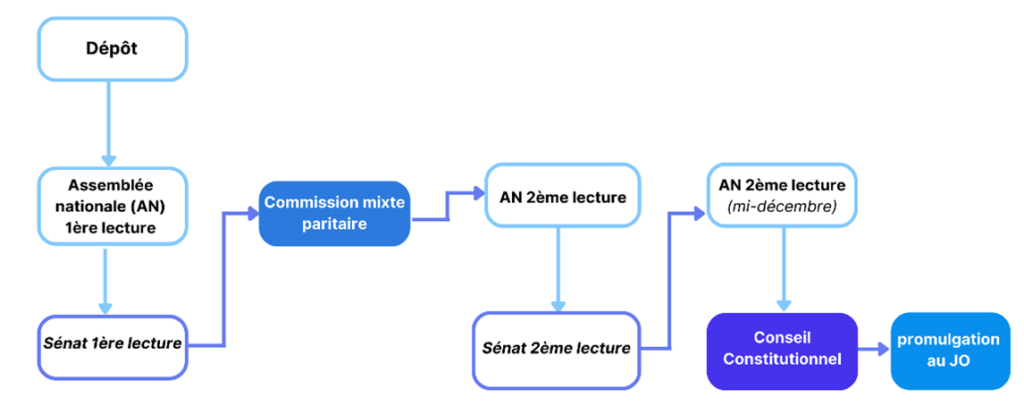

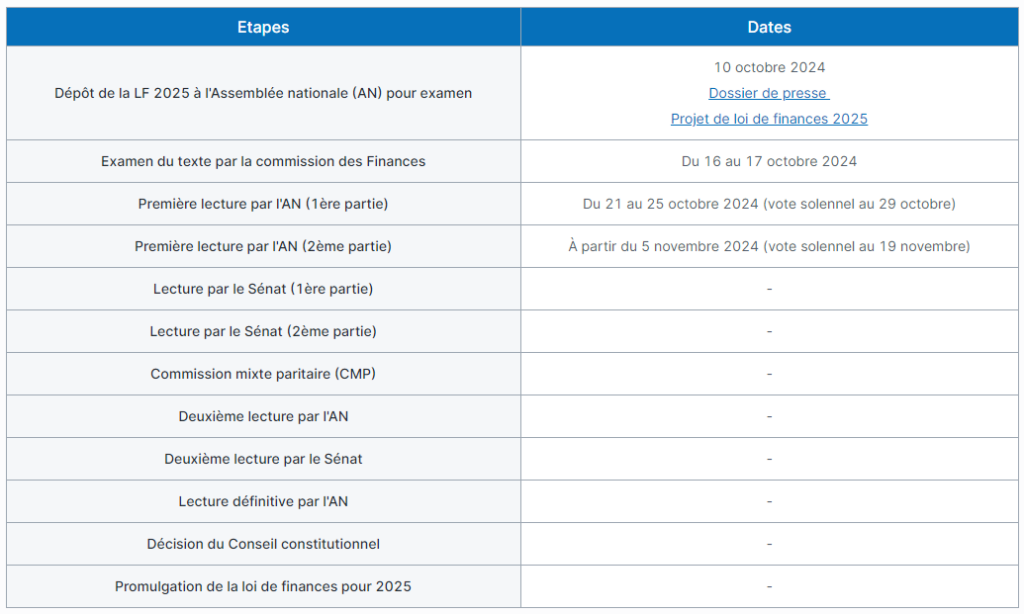

Le parcours législatif de la Loi de finances

Les lois de finances ne sont définitivement adoptées qu’à la suite d’un (long) processus législatif, dont voici le déroulement :

Ce qu'il faut retenir

Les principales mesures du projet de Loi de finances pour 2025 sont les suivantes :

- Revalorisation des tranches du barème progressif de l’Impôt sur le Revenu pour les revenus 2024 en fonction de l’inflation (+ 2 %),

- Création de la contribution différentielle des hauts revenus, instaurant une imposition minimale de 20 % pour les contribuables ayant un revenu fiscal de référence supérieur à 250 000 € pour une personne seule et 500 000 € pour les couples mariés ou pacsés,

- Prise en compte des amortissements déduits lors de la cession d’un bien mis en location meublée non-professionnelle (LMNP) pour le calcul de la plus-value immobilière des particuliers,

- Précision de la notion de non-résident,

- Prorogation de l’abattement de 500.000 € en cas de départ à la retraite du chef d’entreprise jusqu’au 31 décembre 2031,

- Aménagement de divers avantages fiscaux en cas de transmission d’exploitation au profit de jeunes agriculteurs,

- Interdiction de faire figurer des titres venant de l’exercice de bons de souscription de parts de créateur d’entreprise dans un PEA, PEA-PME et PEE,

- Modification de la fiscalité des bons de souscription de parts de créateur d’entreprise : le gain global est dorénavant décomposé d’un avantage salarial et d’un gain de cession,

- etc…

A noter :

Dans son état actuel, le projet de Loi de finances pour 2025 ne modifie pas les règles du pacte Dutreil, des droits de mutation à titre gratuit, de la location meublée (hors réintégration des amortissements dans le calcul de la plus-value immobilière), de l’assurance-vie ainsi que de l’IFI. Les amendements votés par la Commission des Finances devront être de nouveau validés par l’Assemblée nationale afin d’être intégrés au projet de loi (sous réserve d’application du 49.3).

Toutes les mesures évoquées ne sont pas encore applicables, ni définitives : cette loi budgétaire sera normalement votée et promulguée fin décembre 2024.

Le détail des mesures patrimoniales importantes

Prise en compte des amortissements dans le calcul de la plus-value immobilière des LMNP

Pour les cessions d’immeubles intervenant à compter du 1er janvier 2025, les amortissements pratiqués au cours des périodes de location meublée sont pris en compte pour le calcul de la plus-value immobilière des particuliers.

Sont concernées les plus-values non-professionnelles l’année de la cession, mais aussi des immeubles qui ne sont plus loués meublés à cette date (mais qui l’ont été par le passé). Techniquement, les amortissements sont déduits du prix de revient de l’immeuble lors du calcul de la plus-value. Cela minore le prix d’acquisition et augmente donc le montant de la plus-value imposable.

Il s’agit des amortissements fiscalement déduits des BIC (bénéfices industriels et commerciaux – la catégorie de la location meublée). Ceux qui correspondent à des travaux qui n’ont pas été déjà pris en compte pour la détermination du BIC peuvent s’ajouter au prix de revient de l’immeuble, sauf option pour le forfait de 15 % pour les plus-values immobilières.

Ainsi, pour le calcul des plus-values immobilières liées à un bien loué en meublé, l’assiette taxable serait déterminée de la façon suivante :

Prix de cession – [Prix d’acquisition – amortissements déduits + travaux (réels ou forfait de 15 %) + frais d’acquisition (réels ou forfait de 7,5 %)]

Sur le montant de cette plus-value brute, on appliquerait ensuite un abattement pour durée de détention du bien immobilier (distinct entre IR et prélèvements sociaux). Ainsi, la plus-value est totalement exonérée d’IR dès la 23ᵉ année et dès la 30ᵉ année pour les prélèvements sociaux.

La plus-value nette serait enfin soumise à l’IR à un taux forfaitaire de 19 % et aux prélèvements sociaux de 17,2 % (et éventuellement à la surtaxe supplémentaire de 2 à 6 % si la plus-value est supérieure à 50 000 €).

La plus-value sera toujours totalement exonérée de l’impôt sur le revenu ainsi que des prélèvements sociaux à partir de 30 ans de détention. Cependant, avant ce délai, le montant des impositions serait plus important qu’à législation actuelle constante, quoique toujours limité par le jeu des abattements pour durée de détention.

En cas de passage du bien de la location meublée non-professionnelle à la location nue (ou résidence principale), les amortissements déduits pendant l’activité de meublé viendront toujours en déduction au moment de la cession.

Reste le cas du Micro BIC. L’abattement forfaitaire de 30, 50 ou 71 % (selon le régime micro BIC applicable) est réputé tenir compte d’amortissements pratiqués selon le mode linéaire. Par conséquent, lors de la cession de l’immeuble, ces amortissements réputés déduits devraient venir en déduction du prix de revient également.

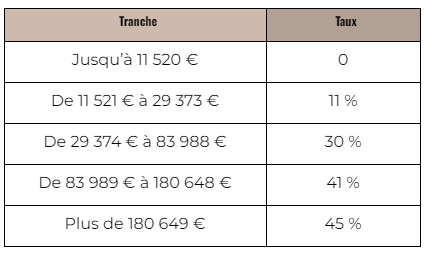

Revalorisation du barème de l’IR pour les revenus 2024

Comme chaque année, le barème de l’IR est revalorisé afin de tenir compte de l’inflation. Pour les revenus de l’année 2024, la revalorisation serait de 2 %. Notez que l’inflation a été récemment révisée à 1,8 % sur la période. Le barème serait donc plutôt favorable pour le contribuable :

Pour l’imposition des revenus de 2024, la déduction forfaitaire de 10 % pour frais professionnels ne pourrait pas être inférieure à 505 € (495 € pour les revenus 2023) ni supérieure à 14 454 € (14 171 € pour les revenus 2023).

Pour l’abattement forfaitaire de 10 % sur les pensions, le plancher serait de 451 € (contre 442 € pour les revenus 2023) et le plafond de 4 407 € (4 321 € pour les revenus 2023).

Contribution Différentielle sur les Hauts Revenus

À compter des revenus de 2024 et jusqu’aux revenus de 2026, soit pendant 3 années, une contribution différentielle sur les hauts revenus serait mise en place. Elle aurait pour but d’assurer une imposition minimale de 20 % pour les plus hauts revenus.

La CDHR s’appliquerait aux résidents fiscaux français ayant un revenu fiscal de référence supérieure à 250 000 € pour les célibataires, veufs et divorcés, ou supérieur à 500 000 € pour les contribuables soumis à une imposition commune (couple marié ou pacsé).

Des mécanismes de décote devraient être prévus pour les contribuables ayant un revenu fiscal de référence compris entre 250 000 € et 330 000 € pour un célibataire (500 000 € et 660 000 € pour les contribuables ayant une imposition commune).

Le revenu à prendre en compte est le revenu fiscal de référence de la CEHR, avec certains ajustements. On en déduit la plupart des abattements et des revenus exonérés, à l’exception notoire des abattements pour durée de détention (de droits communs ou majorés) sur cession de titres de sociétés. On en retranche également les plus-values en report d’imposition de l’article 150-0 B ter.

En outre, les revenus exceptionnels perçus pendant l’année sont retenus seulement pour le quart de leur montant. Cette règle vise à limiter l’imposition supplémentaire pour les foyers fiscaux qui perçoivent des revenus importants, occasionnels et non récurrents.

Sont considérés comme exceptionnels, les revenus qui, par leur nature, ne sont pas susceptibles d’être recueillis annuellement et dont le montant dépasse la moyenne des revenus nets soumis à l’IR au titre des 3 dernières années. Il s’agit notamment des plus-values générées lors d’une cession de société. Les dividendes, eux, sauf circonstance exceptionnelle, ne sont pas considérés comme des revenus exceptionnels.

Commentaire :

Compte tenu de sa rédaction initiale, cette contribution différentielle des hauts revenus (CDHR) concernerait en pratique les contribuables ayant des revenus professionnels courants relativement modestes et des revenus soumis aux PFU (tels que des dividendes) importants.

Les contribuables ayant paradoxalement des revenus courants élevés soumis au barème progressif (revenus d’activités ou revenus fonciers) seraient peu ou pas impactés par la mesure. Ceux qui ont des revenus exceptionnels (cession de titres) bénéficient de mécanismes le lissage et de réduction qui atténuent en grande partie leur contribution.

À l’extrême, une personne peu imposée qui percevrait de très gros dividendes soumis au PFU sur une année pourrait voir grimper l’imposition de ces flux à 20 %, soit une hausse du taux d’environ 3,2 %. En effet, cette personne acquitte d’ores et déjà sur ses dividendes 12,80 % (PFU) + 4 % (CEHR maximale) soit 16,80 %.

À notre sens, le texte initial est incomplet pour le traitement des revenus exceptionnels. En effet, il prévoit la prise en compte de seulement un quart des revenus exceptionnels dans le revenu de référence, pour le calcul de l’imposition ciblée de 20 %. Mais le texte ne diminue pas à concurrence l’impôt pris en compte pour le calcul de la CDHR. En conséquence, la CDHR est systématiquement ramenée à « 0 » en présence de ces revenus exceptionnels ; ce n’est pas très cohérent. Des rectifications sur ce point seraient donc appréciables…

blog

Nos rédactions

AD maiora

Nos rédactions

Nos opportunités

Nos recherches

et si on parlait